Die Auslandbanken nehmen den Schweizer Mittelstand ins Visier Viele globale Grossbanken unterhalten in Zürich und Genf weiterhin eine starke Präsenz und machen einen wichtigen Teil des Schweizer Finanzplatzes aus. Zwar brachen einige Auslandbanken nach dem Ende der Schwarzgeld-Ära ihre Zelte in der Schweiz ab. Diejenigen, die geblieben sind, hegen aber wieder Ausbaupläne.

Viele globale Grossbanken unterhalten in Zürich und Genf weiterhin eine starke Präsenz und machen einen wichtigen Teil des Schweizer Finanzplatzes aus. Zwar brachen einige Auslandbanken nach dem Ende der Schwarzgeld-Ära ihre Zelte in der Schweiz ab. Diejenigen, die geblieben sind, hegen aber wieder Ausbaupläne.

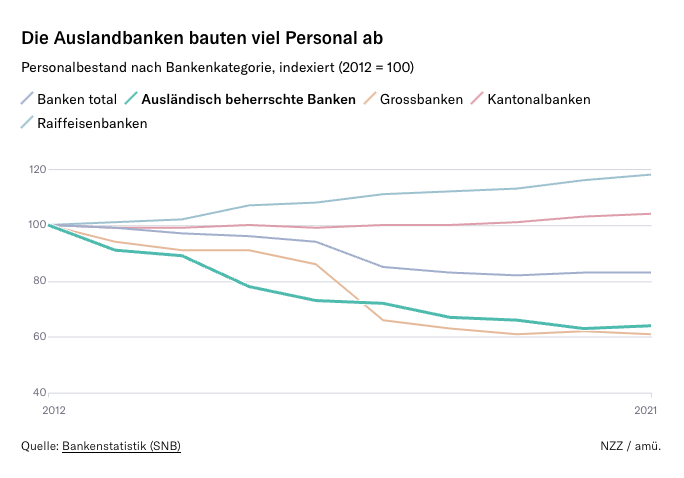

Die Zugvögel kehren zurück. Schon immer waren die Auslandbanken das Frühwarnsystem am Schweizer Bankenplatz. Anders als eine Raiffeisen oder eine Nidwaldner Kantonalbank können sie das Land verlassen, wenn die Bedingungen nicht mehr stimmen. Floriert der Bankenplatz, bauen sie in Zürich und Genf aus.

Die Rückkehr

Das Ende der Schwarzgeld-Ära sorgte – wie bei den Schweizer Banken – für eine Zäsur. In jüngster Zeit scheint der Trend aber zu kehren: Wichtige chinesische Staatsbanken haben sich in Zürich eine Dépendance aufgebaut, die Italiener von Intesa Sanpaolo investierten mit dem Kauf der Mehrheit an der Bank Reyl in die Schweizer Vermögensverwaltung. Intesa ist auch an der neuen digitalen Privatbank Alpian beteiligt.

Die grössten Ambitionen entwickeln die Auslandbanken derzeit im Firmenkundengeschäft. Der amerikanische Riese Citigroup kündigte im August an, sein Commercial Banking in der Schweiz deutlich auszubauen. Die Amerikaner nehmen dabei mittelgrosse exportorientierte Firmen ins Visier, daneben aber auch Startups und die Schweizer Niederlassungen von globalen Unternehmen.

Die Länderchefin Marni McManus sieht eine Chance darin, schnell wachsende Unternehmen mit Bankdienstleistungen zu versorgen. In der Versorgung von Startups mit Venture-Capital oder Wagniskapital gebe es noch Verbesserungspotenzial. Teilweise sei dies mit den 2022 schwierigen Verhältnissen auf dem Kapitalmarkt zu erklären. Und doch: «Ich habe zahlreiche Unternehmer kennengelernt, die in einem stabileren Marktumfeld mit ihren Ideen in London oder New York wohl bereits an Kapital gelangt wären.»

McManus lobt die Stabilität und Lebensqualität in der Schweiz. Diese Faktoren würden helfen, Talente aus der ganzen Welt für die Bank zu gewinnen. Citi beschäftigt rund 500 Mitarbeiterinnen und Mitarbeiter im Land, etwa je hälftig in Zürich und Genf. Ein Zehntel arbeitet nicht fürs Inlandgeschäft, sondern ist mit Aufgaben für die ganze Gruppe betraut. «Die Löhne in der Schweiz sind etwas höher als an anderen Standorten, aber die Mitarbeiter sind produktiver und innovativer.»

Alteingesessene Amerikaner

Auch JP Morgan, die nach vielen Kriterien grösste Bankgruppe der Welt, setzt in der Schweiz zusehends auf Kunden aus dem Mittelstand und hat hierfür im September ein neues Team aufgebaut. Die Amerikaner sind (wie Citi) schon seit rund 60 Jahren in der Schweiz tätig, beschäftigen über 900 Mitarbeiter und haben nebst Privatkunden stets auch Schweizer Unternehmen betreut. Doch der Fokus lag traditionell auf Grossunternehmen und den zahlreich vertretenen ausländischen Weltkonzernen.

Viele Schweizer KMU arbeiteten in Übersee bereits mit der Bank zusammen, sagt der Länderchef Reinout Boettcher. «Wir sind ein logischer Partner für KMU, die in den USA tätig sind, und verfügen über gut etablierte Beziehungen vor Ort», sagt er. Nun wolle man die Beziehung im Heimmarkt Schweiz mit ihnen vertiefen.

JP Morgan will sich mit einer besonders breiten Dienstleistungspalette auszeichnen. Einer Firma sollen also sowohl Zahlungsverkehr, Währungshandel und Finanzierungen als auch der Zugang zum Kapitalmarkt und zu Experten für einzelne Industrien oder für Nachhaltigkeit gewährt werden.

Mit dem Vorstoss geht JP Morgan auf Firmen zu, die traditionell Kunden der beiden Schweizer Grossbanken waren. Boettcher betont jedoch, dass die inländischen Banken in manchen Sparten auch wichtige Partner von JP Morgan seien, «weil die Dienstleistungsangebote häufig komplementär sind». Im Investment Banking etwa konkurriert man zudem schon seit längerem, ohne dass dies zu einem Zerwürfnis führte.

Boettcher ist zuversichtlich, was die langfristige Perspektive des Wirtschaftsstandorts betrifft. «In Krisen hat die Schweiz immer wieder bewiesen, wie attraktiv sie ist», sagt er. Auch die hiesigen Firmen kämpften mit dem schwierigen makroökonomischen Umfeld; mit der höheren Inflation, tieferem Wachstum und steigenden Finanzierungskosten. Doch hätten viele Schweizer Firmen das Glück, die Situation aus einer Position der Stärke und Resilienz angehen zu können. «Sie werden sich relativ gesehen selbst dann gut schlagen, wenn unsere Negativszenarien eintreffen.»

Über die Handelsfinanzierung hinaus

Mit 150 Jahren am längsten in der Schweiz ist die französische BNP Paribas, die grösste Bank Kontinentaleuropas. Traditionell war sie eine wichtige Akteurin im Firmenkundengeschäft und am Rohstoffhandelsplatz Genf; BNP Paribas hat in den 1970er Jahren den Ölhandel in der Rhône-Stadt gar mitbegründet. Die Finanzierung des Rohstoffhandels hat sie im Jahr 2020 zurückgefahren. Und doch arbeiten in der Schweiz nach Angaben des Unternehmens über 1500 Mitarbeiter für die Grossbank.

In den letzten 18 Monaten hat auch BNP Paribas verstärkt Schweizer Startups als Kunden aufgenommen, die über die Landesgrenzen hinaus expandieren wollen. Ein Fokus liegt auf dem Technologiesektor, insbesondere auf den Bereichen Mobilität und neue Energieträger. «Die Schweizer Technologieunternehmen stehen im Wettbewerb mit den besten Firmen aus den USA», sagt die BNP-Länderchefin Enna Pariset. «Wir möchten ihnen helfen, in diesem Wettbewerb zu gewinnen.»

Um sie für sich zu gewinnen, führt BNP Paribas ihre führende Rolle im internationalen Investment Banking und Firmenkundengeschäft ins Feld. «Dieses Geschäft hat eine lange Tradition bei uns, es ist in unserer DNA», sagt Pariset. Man sei in Europa führend im Kapitalmarktgeschäft, in der Beratung bei Fusionen und Übernahmen sowie bei Handelsfinanzierungen und beim Cash-Management.

Im Private Banking setzt BNP Paribas zunehmend auf Schweizer Kunden – sowie auf Deutsche, die sich hier ansiedeln. Wie andere Auslandbanken, welche die Schweiz traditionell aus Genf heraus führten, investiert BNP Paribas viel in den Standort Zürich: In der Nähe des Schanzengrabens belegt die Grossbank fast ein ganzes Hochhaus für sich.

Unsichere Rahmenbedingungen

Weil sie grosse Konzerne sind, setzen die wichtigsten Auslandbanken ausgeprägt auf eine globale Arbeitsteilung. Das heisst: Viele Backoffice-Jobs, auch im Private Banking, wurden längst aus dem Hochlohnland Schweiz abgezogen und beispielsweise nach Polen verlagert; wie das etwa auch die UBS gemacht hat.

Viele Rahmenbedingungen, die für die inländischen Finanzinstitute wichtig sind, haben derweil auch für Auslandbanken eine hohe Bedeutung. «Wir kommen nicht darum herum, uns zu entscheiden, welche Art von Beziehungen wir mit der EU unterhalten wollen», sagt Raoul Würgler, der Geschäftsführer des Verbands der Auslandbanken in der Schweiz.

Würgler erwähnt auch das Volks-Nein zu zwei Anliegen des Finanzplatzes: der Abschaffung der Verrechnungssteuer einerseits, die zu einer Steigerung der Attraktivität von Anleihenemissionen geführt hätte, und der Stempelsteuer auf Wertschriftentransaktionen andererseits. Diese Geschäfte bleiben teurer als an ausländischen Finanzplätzen, daher würden die damit verbundenen Jobs aus London und Luxemburg sicher nicht zurückkehren und das Geschäftsvolumen hierzulande verlorengehen.

So oder so werden die Auslandbanken Zugvögel bleiben: Sie ziehen als Erste weiter, wenn es dem Biotop nicht mehr gutgeht. Das kann man beklagen. Oder man kann ihre Bewegungen als wichtigen Hinweis lesen, wie es um die Schweiz bestellt ist.