Die UBS kauft die CS mit Hilfe des Bundes: Das sind die wichtigen Punkte der Übernahme Die grösste Bank der Schweiz kauft die zweitgrösste, um sie vor dem Untergang zu bewahren. Der Staat springt mit Garantien im Umfang von 9 Milliarden Franken ein. Die Aktionäre der Banken dürfen nicht mitbestimmen.

Die grösste Bank der Schweiz kauft die zweitgrösste, um sie vor dem Untergang zu bewahren. Der Staat springt mit Garantien im Umfang von 9 Milliarden Franken ein. Die Aktionäre der Banken dürfen nicht mitbestimmen.

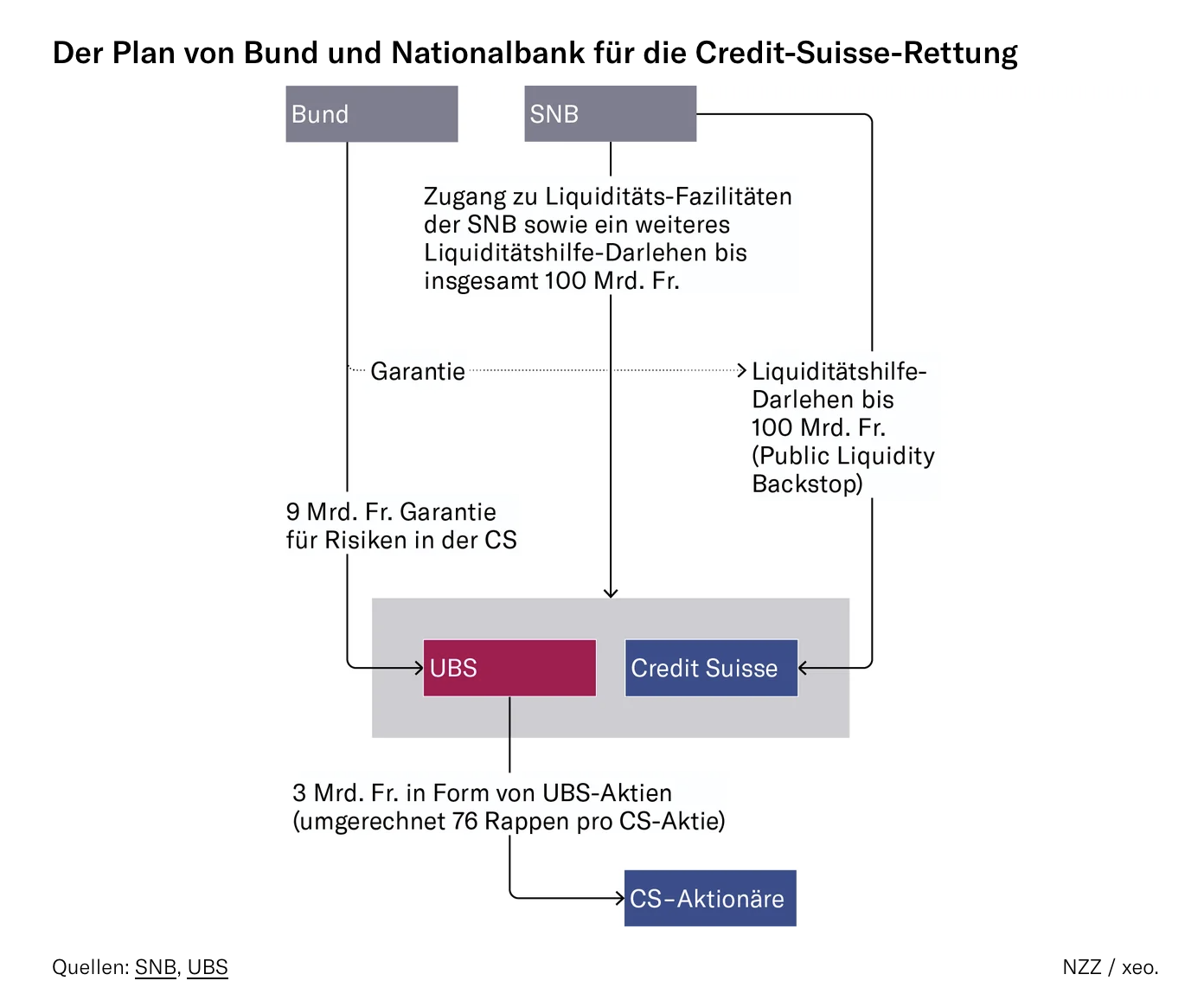

Im Lauf eines Wochenendes hat sich der Bankenplatz Schweiz radikal verändert: Die UBS wird die Credit Suisse (CS) für 3 Milliarden Franken kaufen. Der Bund unterstützt den Kauf, indem er der UBS Garantien von bis zu 9 Milliarden Franken gesprochen hat. Die Nationalbank hat der CS und UBS zudem ausserordentliche Liquiditätshilfen von total 200 Milliarden Franken gewährt. Ralph Hamers wird Bankchef der neuen UBS bleiben, Colm Kelleher deren Verwaltungsratspräsident.

Der Kauf der CS durch die UBS ist aus volkswirtschaftlicher Sicht historisch: Fortan hat die Schweiz nur noch eine Grossbank, die 167 Jahre alte Credit Suisse verschwindet in die Geschichtsbücher. Aus juristischer Sicht betritt die Schweiz ebenfalls Neuland; der Bund wendet Notrecht an, ähnlich wie in der Pandemie, um schwere volkswirtschaftliche Schäden abzuwehren. Die Verhandlungen unter Zeitdruck waren dem Vernehmen nach schwierig. Das verwundert wenig: So gingen die Interessen von CS, UBS und Bund stark auseinander, musste doch jede Verhandlungspartei auf ihre eigenen Anspruchsgruppen, die nicht am Tisch sassen, Rücksicht nehmen.

Das enthält der Pakt

Was sind nun die entscheidenden Punkte in der getroffenen Übereinkunft?

- Die UBS wird die Credit Suisse für rund 3 Milliarden Franken komplett übernehmen. Das heisst: Sowohl die profitable Schweizer Bank als auch das risikoträchtige und zuletzt verlustreiche Investment Banking der Credit Suisse werden an die UBS übergehen. Die UBS wird die CS-Investmentbank jedoch verkleinern. Man verfüge bereits über eine eigene Investmentbank, sagte Colm Kelleher an der Pressekonferenz. Die Schweizer Bank sei eine werthaltige Anlage, die man behalten wolle.

- Das Geschäft wird über einen Aktientausch abgewickelt: Für 22,48 CS-Titel werden Aktionäre der Credit Suisse 1 UBS-Aktie erhalten. Die CS-Aktionäre erhalten also 76 Rappen pro Aktie, was deutlich weniger als der Hälfte des Schlusskurses von Freitag entspricht.

- Die UBS wird ein Sparprogramm durchführen und will bis 2027 die Kosten der kombinierten Bank um 8 Milliarden Dollar pro Jahr senken; also um rund ein Fünftel.

- Die Strategie der UBS soll unverändert bleiben. Der Fokus wird weiterhin auf dem Wachstum in Asien und in Amerika liegen, wie die Bank schreibt.

- Der Kauf ist nicht von der Zustimmung der UBS- und der CS-Aktionäre abhängig. Diese Aushebelung der Aktionärsrecht dürfte nur durch Anwendung von Notrecht ermöglicht worden sein.

- Die UBS kann auf Bundesgarantien von über 9 Milliarden Franken zurückgreifen, wenn ihre Verluste, die sie aus gewissen übernommenen Aktiven der CS erleiden sollte, eine bestimmte Schwelle überschreiten. Damit sinken die Risiken, welche die UBS durch den Kauf der CS eingeht.

- Die Nationalbank gewährte der Credit Suisse und der UBS, zusätzlich zur «üblichen» Notfall-Liquidität, ausserordentliche umfangreiche Liquiditätshilfen im Umfang von insgesamt 200 Milliarden Franken. Die eine Hälfte davon besteht aus einem mit Konkursprivileg gesicherten Darlehen, die andere Hälfte wird durch eine Ausfallgarantie des Bundes abgesichert. Für die Einführung eines sogenannten Public Liquidity Backstop hatte der Bund gewisse Vorbereitungsarbeiten schon 2022 getroffen. Der Bundesrat musste die weitreichende Liquiditätshilfe nun jedoch mittels Notverordnung genehmigen.

- AT-1-Wandelanleihen der Credit Suisse im Umfang von 16 Milliarden Franken verlieren ihre Wert; während die CS-Aktionäre nicht leer ausgehen. Das dürfte den Markt für diese Instrumente stark bewegen.

Der Staat rettet mit

Aus politischer Sicht birgt die grösste Sprengkraft, dass sich der Bund mit Garantien an der Übereinkunft beteiligt. Eine Garantie ist nicht dasselbe wie eine direkte Beteiligung am Kapital oder gar eine staatliche Übernahme der notleidenden Bank – was gemäss Finanzministerin Karin Keller-Sutter die Alternative gewesen wäre, die man vermeiden wollte.

Dennoch gilt: 15 Jahre nach der Rettung der UBS muss erneut eine Grossbank von der Steuerzahlerin und dem Steuerzahler gerettet werden. Und dies, obwohl nach der Finanzkrise ein ausgeklügeltes System zur Sanierung und Abwicklung von Grossbanken entwickelt wurde, um genau diesen Fall zu verhindern.

Hinzu kommt, dass die Schweiz nicht irgendein Unternehmen rettet, sondern die Credit Suisse. Sie machte mit zahlreichen Skandalen von sich reden und zahlte ihrem Spitzenpersonal dennoch bis vor kurzem hohe Löhne und Boni. Um die Volksseele zu beruhigen, war es aus Bundesperspektive wohl unabdingbar, dass die CS-Eigentümer sowie -Anleiheninvestoren in den Verhandlungen ebenfalls Abstriche machen müssen. Ob diese Abstriche gross genug sind – und ob die CS-Rettung Anpassungen in der Bankenregulierung nach sich ziehen sollen –, dies wird die Schweizer Politik und Öffentlichkeit noch auf absehbare Zeit beschäftigen.

Gleichermassen stand die Schweiz auch unter Druck wichtiger Partnerstaaten. Diese warnten vor der Destabilisierung des gesamten Finanzsystems, sollte die Sicherung der Credit Suisse an diesem Wochenende scheitern.

Die Sicht der UBS: Gefahren . . .

Die stärkste Verhandlungsposition hatte an diesem Wochenende die UBS. Niemand konnte sie zum Kauf ihrer Konkurrentin zwingen. Ihr Verwaltungsrat stimmt der Übernahme also aus freien Stücken zu. Auf den ersten Blick mag das erstaunen, handelt sich die UBS doch eine Reihe von Nachteilen ein: Die Übernahme wird, erstens, Unruhe in der eigenen Belegschaft nach sich ziehen, denn die zu erwartenden Entlassungen werden nicht nur die 50 000 CS-Mitarbeiter treffen, sondern auch einige der rund 70 000 UBS-Mitarbeiter.

Erste Hinweise auf die Grössenordnung der Einsparungen hat die UBS bereits gegeben. Die jährlichen laufenden Kosten der kombinierten Bank sollen bis 2027 um 8 Milliarden Dollar bzw. 7,4 Milliarden Franken sinken, ausgehend von einer Basis von weniger als 40 Milliarden Franken. Weil Personalkosten bei Banken der mit Abstand grösste Kostenblock sind, heisst das: Von den über 120 000 Mitarbeitern werden zahlreiche die neue Bank verlassen müssen.

Zweitens bindet jede Firmenübernahme viele Kräfte im Management; Kräfte, welche die UBS gern ins Wachstum des eigenen Geschäfts investiert hätte. Solche «Verdauungsprobleme» liessen sich in der Schweiz schon bei kleineren Zusammenschlüssen von Banken feststellen, etwa als die Privatbank EFG 2016 ihre Konkurrentin BSI übernahm.

Drittens muss die systemrelevante UBS progressiven Kapitalanforderungen des Regulators genügen. Anders gesagt: Wird sie doppelt so gross, muss sie mehr als doppelt so viel Eigenkapital halten. Die Gefahr besteht, dass die UBS dieses Kapital nach dem Kauf der CS nicht mehr so effizient einsetzen kann wie bis anhin. Aktionäre mögen schwächere Renditen grundsätzlich gar nicht.

Und viertens übernimmt die UBS die bestehenden juristischen Risiken von der Credit Suisse; bekannte wie noch unbekannte Risiken. Zudem wird die UBS die Abwicklung der CS-Investmentbank selbständig durchführen, was nach Berechnungen von Finanzanalytikern gut und gerne 10 Milliarden Franken kosten kann. Die Bundesgarantie über 9 Milliarden Franken wirkt als Versicherung gegen sehr hohe Verluste. Sie eliminiert das Risiko aus Sicht der UBS aber nicht, denn die ersten 5 Milliarden Franken an Verlusten muss die Bank selbst tragen.

. . . stehen Chancen gegenüber

Doch der Kauf bietet der UBS auch Vorteile. Man darf nicht vergessen: Die Credit Suisse ist noch immer gut kapitalisiert, und es verbleibt viel Substanz in der Bank. Der Buchwert der CS beträgt weiterhin mehr als 40 Milliarden Franken; die UBS kauft sie für rund 3 Milliarden Franken. Damit wird ein enormer sogenannter «Badwill» geschaffen. Das hört sich schlecht an, bedeutet für die UBS aber, dass in ihrer Bilanz fortan mehr Aufwärtspotenzial schlummert – im Falle, dass die in der CS verbleibenden Risiken finanziell verkraftbar bleiben und sich das eingekaufte Geschäft gut entwickelt.

Auch strategisch könnte die UBS vom Deal profitieren. Sie wird erstens ihre starke Position als Nummer eins in der weltweiten Vermögensverwaltung weiter ausbauen; darauf weist die Bank in ihrer Medienmitteilung am Sonntagabend ebenfalls hin. Die CS ist in diesem Geschäft global gesehen die Nummer zwei, wenn man die USA ausser acht lässt. Sie hat in Asien, in Lateinamerika oder im Nahen Osten bedeutende Kundenstämme. Die UBS verfolgt bereits jetzt das Ziel, ihren Grössenvorteil voll auszuspielen, indem sie auf ihrer einmalig grossen Plattform vermögende Kunden und Anbieter von Finanzprodukten zusammenbringt. Künftig könnte sie diesen Vorteil noch stärker nutzen.

Zweitens bringt der Kauf der UBS Vorteile im Asset-Management, also im Vermögensverwaltungsgeschäft mit institutionellen Kunden wie Pensionskassen oder Versicherungen. In diesem Geschäft ist Grösse ebenfalls ein entscheidendes Plus, um gegen Giganten wie Blackrock zu bestehen. Und sowohl das Asset-Management der UBS als auch jenes der CS sind heute für sich genommen eher zu klein.

Drittens wird die UBS wie erwähnt die bis zuletzt profitable Schweizer Einheit der Konkurrentin übernehmen. Die CS ist zum Beispiel im Kapitalmarkt- und Firmenkundengeschäft am Heimmarkt führend und verfügt über sehr viel Know-how. Es gab Schätzungen, dass diese Einheit für sich allein rund 15 Milliarden Franken wert sein könnte.

Die CS-Aktionäre: retten, was möglich war

Glimpflich kommen die Aktionäre der Credit Suisse weg. Gemäss dem Abkommen zahlt ihnen die UBS 76 Rappen pro Aktie; mehr als ein Drittel des CS-Schlusskurses von Freitagabend. Der Preis schien in den Verhandlungen zwischen den Banken eine zentrale Rolle gespielt zu haben; gemäss Medienberichten fanden insbesondere Kreise rund um die Saudi National Bank einen ursprünglich vorgeschlagenen Preis von 1 Milliarde Dollar zu niedrig.

Die CS-Aktionäre hatten – darauf wies auch SNB-Präsident Thomas Jordan an der Medienorientierung hin – jedoch keine sinnvolle Alternative. Bereits vor dem Wochenende haben andere Banken begonnen, gewisse Geschäfte mit der CS zu meiden, um sich selbst zu schützen. Kunden haben im grossen Stil Gelder abgezogen. Wäre die CS ohne Lösung in die neue Woche gestartet, wäre ein Kollaps des Aktienkurses zu erwarten gewesen. Die Eidgenössische Finanzmarktaufsicht (Finma) hätte den Resolution-Plan in Gang setzen, sprich eine Sanierung oder Abwicklung der CS einleiten müssen. Bei diesem Schritt hätten die CS-Aktionäre alles verloren.

Für Aufregung sorgt, dass zugleich die Ansprüche der Inhaber von AT-1-Wandelanleihen der Credit Suisse komplett annulliert werden, total 16 Milliarden Franken. Das kommt insofern unerwartet, weil üblicherweise als erstes die Ansprüche der Aktionäre erlöschen, bevor Anleihen-Investoren Verluste erleiden.

Juristisch soll die Umkehrung der Gläubiger-Hierarchie hier zwar möglich sein. Doch der Markt für AT-1-Instrumente, der erst durch die europäische Bankenregulation nach der Finanzkrise 2008 geschaffen worden war, erlebte einen solchen Fall noch nie. Entsprechend stark könnten Investoren auf diesen Präzedenzfall reagieren.

Eine neue Superbank entsteht

Der Bund und die SNB unterstützen den Zusammenschluss nicht, um den CS-Aktionären zu helfen, sondern um die Finanzstabilität zu sichern. Doch indem sie ein schweres Problem bei einer systemrelevanten Bank lösen, handeln sie sich ein neues Problem ein. Mit der Fusion von UBS und CS entsteht nämlich eine Bank mit einer Bilanzsumme von über 1,5 Billionen Franken. Das entspricht fast dem Doppelten des Bruttoinlandprodukts der Schweiz.

Die Frage steht im Raum: Wenn der Bund schon für die CS seine «Too big to fail»-Regeln über Bord wirft und im Zweifelsfall als Retter einschreitet – wie würde er mit einer fast dreimal so grossen Bank verfahren? Die Gefahr besteht, dass die «neue UBS» erst recht von einer faktischen Staatsgarantie profitiert und zum Klumpenrisiko für das Land wird.

Das Wettbewerbsrecht: vorübergehend ausser Kraft

Im Vorfeld des Deals brachte eine Reihe von Fachleuten, unter ihnen der frühere Finma-Präsident Eugen Haltiner, wettbewerbsrechtliche Bedenken auf gegen eine Fusion von UBS und CS. Das ist nicht verwunderlich, wenn sich die beiden grössten Schweizer Banken zusammenschliessen, die in Teilbereichen wie dem Firmenkundengeschäft zusammen eine sehr starke Stellung haben.

Doch beim Zusammenschluss zweier Banken kann die Finma gemäss Kartellgesetz die normalerweise zuständige Wettbewerbskommission übersteuern, sofern die Gläubiger der Banken gefährdet wären. Finma-Direktor Urban Angehrn hat dieses Vorrecht an der Medienkonferenz nochmals bestätigt.

Keine Abstimmung: präzedenzloser Eingriff in Aktionärsrechte

Für Diskussionen wird sorgen, dass der Bund zentrale Rechte der Bankaktionäre via Notrecht ausser Kraft setzt. Im Normalfall müssten die CS- und die UBS-Eigentümer an einer ausserordentlichen Generalversammlung darüber befinden, ob sie dem Zusammenschluss zustimmen. Zudem sollten bei Übernahmen Minderheitsaktionäre geschützt werden. Diese Vorgaben werden nun offenkundig übersteuert.

Der Bundesrat kann in Ausnahmesituationen, um einer unmittelbar drohenden schweren Störung der öffentlichen Ordnung zu begegnen, auf Notrecht zurückgreifen. So steht es in der Bundesverfassung. Bereits in der Pandemie hat der Bundesrat bekanntlich auf dieser Basis einschneidende Massnahmen verfügt. Ob auch die Rettung der CS einen solchen Rückgriff auf Notrecht rechtfertigt, dürfte noch zu diskutieren sein.